取引先への贈答品は「接待交際費」扱いで経費に出来る

公開日:2023/12/05

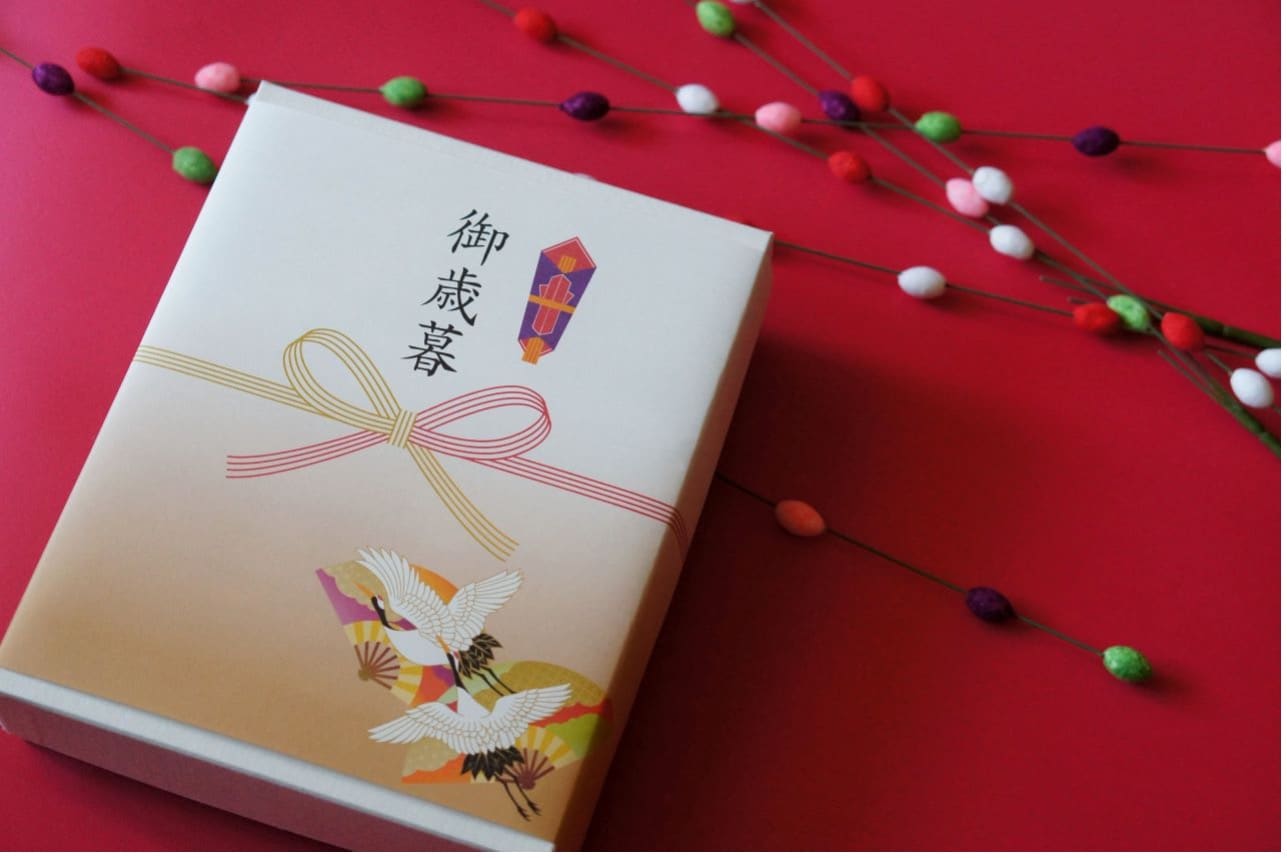

ビジネスシーンにおいて、お中元やお歳暮を贈る機会は非常に多いです。お中元は、夏の時期にお世話になっている人や団体に対して感謝の気持ちや健康を願うために贈られます。また、お歳暮は一年の感謝のしるしとして贈られるのが一般的です。

お中元やお歳暮には、贈答品を用意する必要がありますが、これにかかった費用は経費計上することができるのでしょうか。

本記事では、贈答品の概要とどのような勘定科目で経費計上すればいいのかなどについて詳しく解説しますので、興味がある方はぜひチェックしてみてください。

贈答品とは?概要をわかりやすく解説

贈答品とは、お中元やお歳暮などの年中行事や店舗オープンなどの祝い事などに贈られる贈り物のことです。ギフトやプレゼントなどと同じ意味で用いられます。

ビジネスシーンの場合、企業や取引先の関係者に贈答品が贈られます。企業へ贈る場合は、個装になっているスイーツやゼリー、コーヒーなどが選択されやすいです。お中元は夏の時期に贈るので涼しげなもの、お歳暮は冬の時期になるため、温かみを感じられるものなど、季節感を考えて選ばれる傾向があります。

贈答品は接待交際費扱いで経費計上ができる

企業やフリーランスが取引先に贈答品を贈る場合、接待交際費扱いで経費計上することが可能です。

接待交際費は、事業に関わる人に対して接待をしたり、謝礼をしたりした際に発生する費用のことです。例えば、新しく取引するクライアントと食事をしたり、接待で取引先の方とゴルフや旅行に行ったりしたときなどにかかる経費などが挙げられます。接待交際費は、接待や会食にかかった経費として捉える方もいますが、お中元やお歳暮にかかる費用も経費計上することができます。

経費計上ができる贈答品の金額には上限が設けられる企業もいます。例えば、資本金1億円未満の中小企業は、800万円が上限です。

一方、個人事業主の場合は、必要な経費である贈答品は上限なしで計上することができます。また、一件あたりの贈答品の上限は決められていません。しかし、相場は1万円程度、高額の贈答品でも50,000円程度とするのが一般的です。もし、50,000円以上の高額な贈答品を経費計上すると税務調査で否認されることもあるので注意するようにしましょう。

贈答品が経費計上できる場合の例

次に、贈答品として経費計上できる例を挙げます。どのような贈答品が経費計上できるのかがわかるので、ぜひ参考にしてください。

クライアントとの関係維持のために送られる贈答品は接待交際費

1つ目は、クライアントとの関係維持のために贈られる贈答品です。

関係維持のために贈られる贈答品としては、お歳暮やお中元、新規店舗オープンや契約更新を祝うための贈り物などが例として挙げられます。取引先や顧客との関係維持のために贈られる贈答品は、接待交際費として経費計上するのが一般的です。

労働の対価として従業員に贈られる贈答品は福利厚生費

2つ目は、労働の対価として従業員に贈られる贈答品です。

贈答品はクライアントとの関係を維持するため以外にも贈られることがあります。その代表例としては、労務報酬です。労務報酬とは、従業員の労働に対してや祝い事などに贈られる贈答品や業績ボーナス、報奨金を意味します。例えば、従業員が結婚したときや子どもが進学したとき、従業員の親族に不幸があったときなどに贈られる贈答品です。

従業員に対して贈られる贈答品は、接待交際費ではなく福利厚生費として経費計上します。贈る相手や目的に応じて経費計上する際の勘定科目は変化するので注意が必要です。

また、従業員に贈る贈答品は、全従業員が対象であり、一定の基準が設けられていなければなりません。例えば、従業員が結婚したときに贈答品を贈る場合は経費として認められます。しかし、特定の人にだけ贈答品を贈るときは、給与扱いになる可能性もあるので、経費計上するためには、『すべての従業員が対象であること』、『一定の基準を設けること』が重要です。

来客に宣伝目的で贈答品を渡す場合は広告宣伝費

3つ目は、来客に宣伝目的で贈答品を贈る場合です。

例えば、小売業を営んでおり、お店に来店してくれた方にお店の名前が入った贈答品を贈る場合、宣伝目的の贈答品になります。このような贈答品は、広告宣伝費として経費計上するのが一般的です。来客に宣伝目的で贈答品を配る場合、不特定多数の人に贈ることになります。そのため、接待交際費ではなく、広告宣伝費として経費計上します。

しかし、広告宣伝費として経費計上するためには、不特定多数の人に対して贈られる必要があります。例えば、医療品の製造業者や販売業者が医師や病院を対象とする場合など、一般消費者を対象としていることには当たらないため、その点には注意するようにしましょう。

贈答品が経費計上できない場合の例

次は、経費計上することができない贈答品の例をご紹介します。もし、認められない贈答品を経費計上していた場合、税務調査の対象になったり、否認されたりする可能性があるので、必ずチェックしましょう。

商品券などを贈答品として送った場合

贈答品は商品券などを選択するよりもコーヒー豆やジュースなど定番なものを選択するのがおすすめです。商品券などは経費計上できる場合があります。しかし、商品券などをまとめて購入すると、税務調査でも厳しくチェックされることがあります。そのため、商品券を贈答品として贈るときは、税務調査されても脱税でないことが証明できるようにしておかなければなりません。

高額な贈答品

高額な贈答品は経費として認められないことがあります。前述した通り、贈答品の金額は一件あたり1万円以内に抑えるのが好ましいです。また、高額の場合でも5万円以内にしておくのが適切とされています。もし、5万円以上の贈答品を贈ると税務調査で否認される可能性があります。経費計上できなくなる恐れがあるので、十分に注意することが求められるでしょう。

家族用や自分用のお土産

家族用や自分用のお土産は経費に含めることができません。基本的に法人や個人事業主が経費計上できるものは事業に関係のあるものでなければなりません。家族や友人へのお土産は、当然事業とは全く関係がないため、接待交際費や福利厚生費などで経費計上すると税務調査で否認されます。

あくまでも贈答品を贈る際に経費計上の対象となるのは、取引先や顧客、従業員へ贈るものがメインです。友達や家族などプライベートでの贈り物は対象となりませんので、注意するようにしましょう。

まとめ

今回は、取引先への贈答品を経費にできるのか、どのような扱いで経費計上すればいいのかなどについて詳しく解説しました。お中元やお歳暮などクライアントとの関係維持のために贈答品を贈る場合、接待交際費で経費計上することができます。また、労務報酬は福利厚生費、宣伝のために贈るときは広告宣伝費として経費計上可能です。誰にどのような目的で贈られるのかによって勘定科目が変化するため、適切に仕訳けるようにしましょう。

NTTコミュニケーションズでは、経費精算システム『SmartGo® Staple』を提供しています。SmartGo® Stapleは、電子帳簿保存法などに対応した経費精算システムです。経費精算システムを導入することで、経費申請の負担が減ったり、不正精算を防止したりすることができるので、興味がある企業はぜひ導入を検討してみてください。

経費精算でお悩みの方へ

こんなお悩みございませんか?

経費や交通費の立替が多く、経費精算に稼働がかかる

経費や交通費の立替が多く、経費精算に稼働がかかる 立替の事務手続きが多い

立替の事務手続きが多い 出社せずに経費精算を完結させたい

出社せずに経費精算を完結させたい 定期代支給を廃止し、都度精算にしたい

定期代支給を廃止し、都度精算にしたい

そのお悩み、SmartGo® Stapleですべて解決できます!

JP

JP

あわせて読みたいおすすめの記事

あわせて読みたいおすすめの記事