BConnectionデジタルトレードは2023年10月開始のインボイス制度に対応!

お役立ち資料を

今すぐダウンロード!

事業共創により未来をひらく

「コンセプトと社会実装」の実験場

新システムの開発を通じて、

社会・産業DXの実現を目指していきます

地域社会を支える皆さまと地域課題の解決や

地域経済のさらなる活性化に取り組みます

IT/DXに関する課題を解決する

サービス・ソリューションをご紹介

法人向けスマホ・携帯に関する、

おすすめの機種、料金やサービスをご紹介

旬な話題やお役立ち資料などDXの課題を解決するヒントをお届けする記事サイト

課題やニーズに合ったサービスをご紹介し、

中堅中小企業のビジネスをサポート!

モバイル・ICTサービスをオンラインで

相談・申し込みができるバーチャルショップ

2023年10月1日から始まる適格請求書等保存方式(インボイス制度)をはじめ、適格請求書発行事業者とは何か、手続きや登録方法について詳しく解説します。

お役立ち資料を

今すぐダウンロード!

目次

適格請求書発行事業者とは、適格請求書(インボイス)を発行するために、税務署の審査を受けて登録される事業者を指します。適格請求書発行事業者の登録が済めば、適格請求書を発行することが可能です。こちらでは、2023年10月1日から始まる適格請求書等保存方式(インボイス制度)をはじめ、適格請求書や適格請求書発行事業者登録制度について詳しく解説していきます。

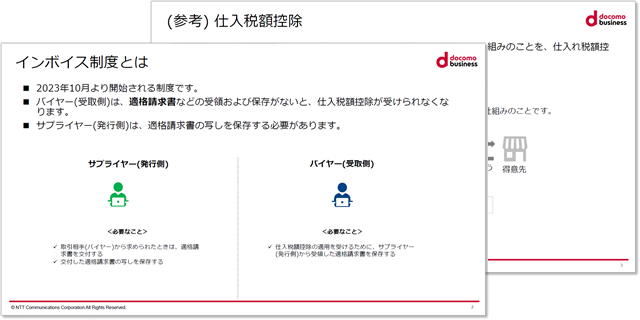

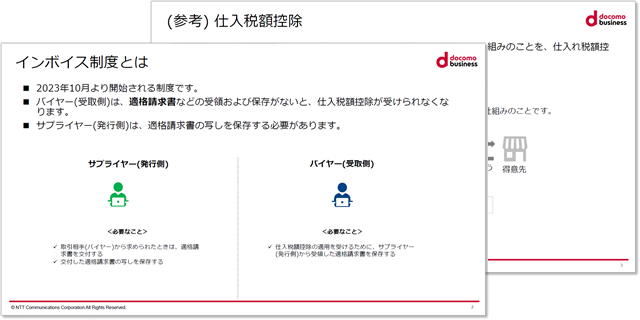

適格請求書等保存方式(インボイス制度)とは、2023年10月1日から始まる消費税の仕入税額控除の方式です。商品やサービスを提供する「売り手」と、購入する「買い手」の双方に適用されます。2019年10月から消費税が複数税率になったことによって、経理処理が煩雑になりました。税率毎の消費税額を正確に把握し、ミスや不正を防止するために、インボイス制度は導入されます。

適格請求書(インボイス)とは、適格請求書発行事業者(売り手側)が買い手側に対して発行する書類です。売り手側は、適格請求書を発行し、写しを保存する必要があります。買い手側は売り手から発行された「適格請求書」を保存する必要があります。適格請求書は、適用税率や消費税額が記載された請求書や納品書を指しますが、必要項目がすべて記載されていれば、仕入明細書や領収書でも「手書き」「電子」を問わず、適格請求書として交付可能です。

適格請求書を発行するには、適格請求書発行事業者である必要があります。適格請求書発行事業者として登録できるのは、消費税の課税事業者です。法人、個人事業主、フリーランスなどの事業形態は問いません。ただし、基準期間の課税売上高が1,000万円以下の免税事業者は登録できません。免税事業者が適格請求書発行事業者になるには、課税事業者選択届出書を提出し、課税事業者に変更する必要があります。

適格請求書発行事業者として登録するためには、税務署に「適格請求書発行事業者の登録申請書」を提出し、審査を受けることが必要です。税務署で審査を受けた後、「登録通知書」が発行されます。登録が完了したら、国税庁サイトの「適格請求書発行事業者公表サイト」で登録番号や事業者名、登録年月日などを確認できます。適格請求書発行事業者の登録受付は2021年10月より開始しているため、まだ申請をしていない場合は申請を進めるようにしましょう。

適格請求書発行事業者の登録を行うまでの手続きについて解説していきます。

適格請求書発行事業者の登録を行うのは、適格請求書を発行する売り手側です。適格請求書発行事業者の申請は任意ですが、制度が始まったタイミングで登録がされていない場合は、取引先(買い手)の仕入税額控除に影響を与えることも考えられるので注意しましょう。適格請求書発行事業者の登録申請書の記載項目は、以下のとおりです。

登録申請の必要事項と提出までの手順を解説します。

国税庁のサイトから「適格請求書発行事業者の登録申請書」をダウンロードし、印刷したものに記載します。登録申請書は2枚に分かれており、以下の内容を記載・チェックします。個人事業主の場合は、申請書類にマイナンバー(個人番号)の記載も必要です。

| 1枚目 | 提出日 所轄税務署 申請者住所 納税地 事業者名 代表者氏名 法人番号 事業者区分 などの事業情報 |

|---|---|

| 2枚目 | 確認事項にチェックをつける(上部は免税事業者の確認箇所のため、課税事業者は記載不要。下部の登録要件の確認は、すべての事業者の記載が必要。) |

登録申請書を提出するには、以下の3つの方法があります。

1、2を選択する場合は、登録申請書を提出する際に本人確認書類として「マイナンバーカード」、または「通知カードなどの番号確認書類と運転免許証などの身元確認書類」の提示、もしくは写しが必要です。

e-Taxで申請する場合は、e-Taxソフトにアクセスし、マイナンバーカードでログインします。利用者識別番号を取得し、登録申請データを作成・送信します。

書類を提出したら、税務署またはインボイス登録センターで審査が行われます。登録が完了したら、「適格請求書発行事業者」として登録簿に記録され、国税庁の「インボイス制度適格請求書発行事業者公表サイト」に公表されます。公表される内容は以下のとおりです。公表サイトでは、登録番号を入力して検索することもできます。

管轄地域の税務署に直接提出した場合や、インボイス登録センターへ郵送で提出した場合は、登録完了後、所轄地域の税務署から、登録番号と登録手続き完了の通知が送られます。e-Taxによる申請の場合は、登録していたメールアドレスに「登録通知データ」が格納された旨のメールが届きます。メールに記載されているリンクにアクセスし、e-Taxソフトのトップ画面からマイナンバーカードを使ってログインし、登録通知データを確認することが可能です。

先にもご紹介したとおり、適格請求書発行事業者の登録は任意です。しかし登録していないことによってデメリットも発生します。こちらでは、適格請求書発行事業者登録をしない場合に予測される2つのケースをご紹介します。

取引先である買い手は、請求書に適格請求書発行事業者の番号が記載されていないと、仕入税額控除を適用できません。納税額が増えることになるため、仕入税額控除の適用を受けるために、仕入税額控除の適用が可能な事業者に発注先を変更するケースも考えられます。今まで取引していた相手が発注先を変えてしまうと、売り手側は今後の売上に大きな影響を及ぼします。

そもそも仕入税額控除とは、消費税を算出する際に課税売上の消費税額から課税仕入れの消費税額を差し引くことを言います。例えば、仕入れで発生した消費税が1,000円で、売上にかかる消費税が3,000円の場合、仕入で発生した消費税1,000円が仕入税額控除の対象となり、差額の2,000円を消費税として納税します。しかし、仕入税額控除が適用できない場合は、売上の消費税3,000円を納めなければなりません。買い手側は消費税3,000円を納めることになる発注先よりも、2,000円を納める発注先を選ぶようになるのは当然といっても良いでしょう。

適格請求書等保存方式(インボイス制度)は、2023年10月1日から始まります。開始時に登録しておきたい場合は、2023年9月30日までに申請を行っておくことが必要です。ただし、申請書を提出してから登録の通知を受けるまで期間を要するため、制度開始日に近いタイミングで適格請求書を発行することが想定される場合は、早めに申請をしたほうがよいでしょう。申請書を提出してから登録の通知を受けるまでの期間の目安については、「国税庁適格請求書発行事業者公表サイト」で確認できます。

2023年10月からスタートするインボイス制度では、買い手は受け取った適格請求書で仕入税額控除を申請します。適格請求書を発行するためには、適格請求書発行事業者の登録を受ける必要があり、2023年10月までに登録を完了するには2023年9月までに申請を終えておかなければなりません。適格請求書を発行できないと、買い手は仕入税額控除を受けられず、税負担が増えてしまい、結果として顧客に迷惑をかけるといったことや、自社が知らないうちに損をしてしまう可能性もあります。適格請求書を発行しなければならないのか、よく検討のうえ、必要に応じて登録を進めるようにしましょう。登録は2021年10月より受付を開始しています。

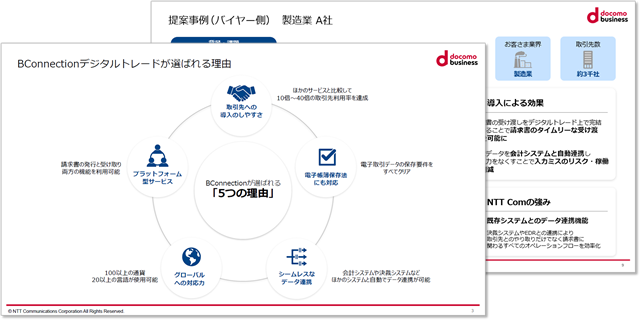

NTTコミュニケーションズが提供する「BConnectionデジタルトレード」は、請求業務の電子化支援サービスです。請求における取引情報をデータとして扱い、請求書の電子化と請求業務の効率化を推進します。請求書の受取・発行のどちらにも対応可能で、どちらの業務も一元管理が可能です。もちろんインボイス制度にも対応しています。紙の請求書の場合に生じる保管スペースが不要となり、業務の手間や間接コストも削減可能です。適格請求書等保存方式(インボイス制度)に向けて、請求書のスムーズな管理を行うためにも、ぜひご検討ください。

ご提案事例も収録!

まずは資料をご請求ください!

このページのトップへ

JP

JP