BConnectionデジタルトレードは電子帳簿保存法にも対応

お役立ち資料を

今すぐダウンロード!

未来をひらく「コンセプトと社会実装」の実験場

OPEN HUB for Smart Worldは、社会課題を解決し、わたしたちが豊かで幸せになる未来を実現するための新たなコンセプトを創り、社会実装を目指す事業共創の場です

自然、エネルギー、都市、モビリティ、医療、教育 ――

私たちは、あらゆる領域をまたぐ共通の社会課題の発見から、データの利活用や新技術、新システムの開発を通じて、社会産業DXの実現を目指していきます。

スマートフォンなどの端末を介した高品質なセキュリティのネットワーク、円滑なコミュニケーションをはかる音声サービス、端末の運用管理までお客さまの業務効率改善、費用対効果向上に貢献します。

「ドコモビジネスオンラインショップ」は、法人向けモバイルや業務のDX化を支援するICTサービスについてオンラインでご相談・ご注文いただける、NTTコミュニケーションズが提供するドコモビジネス“バーチャル”ショップです。

プラン選びからお申し込み完了までオペレーターがサポートします。また、24時間365日ご注文も可能です。

「ドコモビジネスオンラインショップ」は、法人向けモバイルや業務のDX化を支援するICTサービスについてオンラインでご相談・ご注文いただける、NTTコミュニケーションズが提供するドコモビジネス“バーチャル”ショップです。

プラン選びからお申し込み完了までオペレーターがサポートします。また、24時間365日ご注文も可能です。

未来をひらく「コンセプトと社会実装」の実験場

OPEN HUB for Smart Worldは、社会課題を解決し、わたしたちが豊かで幸せになる未来を実現するための新たなコンセプトを創り、社会実装を目指す事業共創の場です

自然、エネルギー、都市、モビリティ、医療、教育 ――

私たちは、あらゆる領域をまたぐ共通の社会課題の発見から、データの利活用や新技術、新システムの開発を通じて、社会産業DXの実現を目指していきます。

ビジネス向けカメラレススマートフォン、衛星携帯電話、通信モジュールなど、ビジネスを支える製品をご紹介しています。

スマートフォンなどの端末を介した高品質なセキュリティのネットワーク、円滑なコミュニケーションをはかる音声サービス、端末の運用管理までお客さまの業務効率改善、費用対効果向上に貢献します。

業務のDX化が急激に推し進められる昨今、1998年7月に施行された「電子帳簿保存法」は毎年のように改正を繰り返しています。2022年より新たに追加された「電子取引」に関するデータ保存の義務化やその猶予期間についても、令和5年度の税制改正の中でさらなる見直しが行われています。

今回は経理処理に大きく関わる「電子帳簿保存法」の基本をおさらいしながら、2024年1月以降に適応された改正ポイントを確認していきます。

お役立ち資料を

今すぐダウンロード!

目次

「電子帳簿保存法」は、企業のペーパーレス化推進を背景に、これまで紙での保存が義務付けられていた帳簿や書類を電子データとして保存することを認めた法律です。電子保存の方式は、対象データによって以下の3つに区分されています。

① 電子帳簿等保存

国税関係帳簿、決算関係書類、自己が作成する取引書類の写し等

② スキャナ保存

相手方から受領した取引書類等

③ 電子データ保存

電子決済やクラウド取引など電子で完結している取引全般

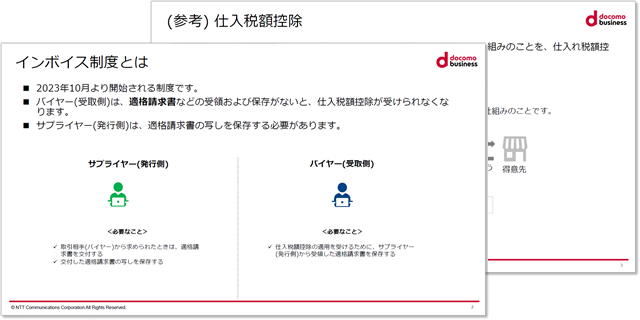

上記のうち、①電子帳簿等保存、②スキャナ保存については任意での対応となっていますが、③の対象となる電子取引については2022年の改正により紙での保存が認められておらず、電子データでの保存が義務化されました。

この改正は、特に中小企業や個人事業者にとって制度対応への負担が大きく、インボイス制度導入と合わせて業務への負担等の観点から注目されています。

従来の「電子帳簿保存法」では、紙で作成した資料は紙のまま保存、電子データの資料は紙または電子データとして保存するというのが基本的な考え方でした。帳簿や書類の電子保存を行うためには複数の保存要件を満たす必要があり、ハードルがとても高いものだったのです。

この保存要件の多くは2022年の改正で廃止・緩和され、電子データとして保存するハードルは大きく下げられましたが、最新の改正でもいくつかの要件が追加で緩和されています。

では、従来の「電子帳簿保存法」と2022年の「改正電子帳簿保存法」、そして最新の「令和5年度税制改正大綱」ではどのような変更が行われているのでしょうか。経理処理の際に注意しておきたいポイントを中心に、時系列と合わせて確認していきましょう。

2022年の「改正電子帳簿保存法」で「電子取引における電子データ保存の義務化」が決定されたことに伴い、これまで認められていた「電子取引に関する書類」の紙ベースでの保存が認められなくなりました。

先述の通り、この義務化は中小企業や個人事業者への負担が大きいことから、2023年12月末までの「宥恕期間(経過措置)」が設けられていました。

さらに最新の「令和5年度税制改正大綱」では、この宥恕期間について以下のような変更が記されています。

これにより、令和6年1月1日以降に発生する電子取引については、以下の新しい猶予措置が適用されることとなりました。

次のイ・ロの要件をいずれも満たしている場合には、改ざん防⽌や検索機能など保存時に満たすべき要件に沿った対応は不要となり、電子取引データを単に保存しておくことができることとされました。

イ 保存時に満たすべき要件に従って電子取引データを保存することができなかったことについて、所轄税務署⻑が相当の理由があると認める場合(事前申請等は不要です。)

ロ 税務調査等の際に、電子取引データの「ダウンロードの求め」及びその電子取引データをプリントアウトした書面の提示・提出の求めにそれぞれ応じることができるようにしている場合

(引用:電子帳簿保存法の内容が改正されました~令和5年度税制改正による電子帳簿等保存制度の見直しの概要~(令和5年4月)|国税庁)

2024年以降も紙での保存を認めると示唆しているように受け取れますが、この内容もあくまで「猶予措置」であることを忘れてはいけません。

今後さらなる業務のDX化が進むことを鑑み、電子保存への対応を進めておくに越したことはないでしょう。

従来の制度では、電子帳簿等保存とスキャナ保存を行う際、「税務署への事前申請」が必要とされていました。

しかし2022年の「改正電子帳簿保存法」をもって「税務署長の事前承認制度」は廃止され、これまでよりもスムーズに電子データでの保存を行うことが可能になりました。

電子帳簿保存法の保存要件として、電子書類が改ざんされていないことを証明し、発行された日時に間違いがないことを示す「タイムスタンプ」があります。

従来の規定では、タイムスタンプの付与期間は「概ね3営業日以内」と短く設定されていました。

2022年の「改正電子帳簿保存法」では、この付与期間が最長「2か月と概ね7営業日以内」に緩和されています。

上記のタイムスタンプの改正と合わせて、2022年の「改正電子帳簿保存法」では

などのスキャナ保存に関わる要件緩和が進められています。

さらに「令和5年度税制改正大綱」では、以下の3点についても要件が緩和されることが記載されました。

スキャナ保存は導入のハードルが年々下げられており、より利用しやすい制度が整えられていると言えるでしょう。

従来の規定では、電子帳簿の保存について多くの保存要件が設けられていました。

しかし2022年の「改正電子帳簿保存法」では大幅な緩和が行われ、必要なデータをすぐに提示できる状態で「取引年月日」「取引金額」「取引先」での検索が可能になっていれば、原則として要件を満たしているとみなされるようになりました。

さらに「令和5年度税制改正大綱」では、検索機能を不要とする対象者の範囲が「基準期間の売上高1,000万円以下」から「5,000万円以下」の保存義務者にまで拡大。加えて、対象者として「電子取引データをプリントアウトした書面を、取引年月日その他の日付及び取引先ごとに整理された状態で提示・提出することができるようにしている保存義務者」が追加されています。

ここで注意しておきたいことは、検索機能を不要とする対象に該当するのは「税務調査などの際、電子取引データの「ダウンロードの求め(調査担当者にデータのコピーを提供すること)」に応じることが可能である」場合という条件が必須ということです。

保存へのハードルは下げられているものの、正しく情報を管理する必要があることは変わりないので、改めて意識しておくとよいでしょう。

電子帳簿保存法の改正では、さまざまな要件の緩和だけではなく、罰則規定の強化も行われています。

電子帳簿保存法に違反した場合には、従来以下の4つの罰則が設定されていました。

2022年の「改正電子帳簿保存法」では上記をより厳しくし、電子データに不正や改ざん、隠蔽などの悪質な行為が認められた場合には、通常の追徴課税35%または40%に追加して重加算税10%を上乗せして納めることなどが定められています。

このように経営にも大きく関わるようなペナルティが設定されている以上、出来る限り早急な対応が迫られているのです。

電子帳簿保存法について詳しく見てきましたが、そもそも対象となる書類にはどのようなものがあるのでしょうか。

関連する書類は区分ごとに大きく2つに分けられます。

電子帳簿等保存の対象となるものは、主に国税に関わる帳簿と決算に係る書類の2種類です。具体的には以下のものが当てはまります。

〇帳簿:仕訳帳、売掛帳、買掛帳、総勘定元帳、現金出納帳、固定資産台帳など

〇決算関係書類:試算表、棚卸表、貸借対照表、損益計算書など

自社が作成した取引書類に関しても電子帳簿等保存の対象に含まれますが、“電子データとして”相手方に送った場合は「電子取引」の対象になり、電子データでの保存が必須となりますので注意が必要です。

スキャナ保存の対象となるものは、主に取引時に相手方から受け取った書類です。具体的には以下のものが当てはまります。

〇請求書、領収書、納品書、注文書、見積書など

それぞれの書類について保存要件が設定され、その改正も頻回に行われているのが現状です。

最新の情報を正しく理解し、柔軟な対応を心がけましょう。

ここまでお話してきた電子帳簿保存法の対象は、「国税関係帳簿や決済関係書類の保存を義務づけられているすべての事業者」となっています。事業の規模だけでなく、法人か個人事業者かも関係ないのです。

改正により緩和されている要件も多くありますが、緩和要件が適応される条件や適応時期は項目ごとに異なります。

2024年1月からは、また新たな改正点が適応されています。自社がどの要件に当てはまり、何をどの形式で保存しておかなければいけないのか、各要件の切り替わりはいつからなのか等、改めて確認しておくとよいでしょう。

では、電子帳簿保存法に会社が対応していくためにはどのような点に気を付ければいいのでしょうか。

何よりもまず必要なことは、最新の電子帳簿保存法について正しい知識を身につけることです。

ここまでお話してきた通り、電子帳簿保存法では対象となる帳簿や書類ごとに区分や保存要件、緩和要件が細かく設定されています。

また、毎年12月に発表される「税制改正大綱」等によって今後も改正が重ねられる可能性も大いにあります。

罰則規定も強化されていますので、常に最新の情報を確認するよう意識しておくとよいでしょう。

電子帳簿保存法の適用範囲は、国税や決済に関わる書類だけでなく契約や取引関係の書類にも及びます。

そのため、社内の経理担当者だけが最新情報に意識を向けていても対応しきれません。

まずは電子帳簿保存法に対応した正しい運用ができるようルールを明確にし、研修やコンプライアンス教育を適宜行いながら、社内全体の意識を高める必要があります。

最新情報を集めて社内教育を徹底していても、年々変化する電子帳簿保存法にマンパワーだけで完全対応することは現実的ではないかもしれません。

その場合は、早急に電子帳簿保存法に対応したシステムやクラウドサービスを導入することをおすすめします。

電子データを一元管理できるシステムやクラウドサービスの導入は、電子帳簿保存法への適応だけでなく、業務の効率化や担当者の負担軽減にもつながります。

システムを選択する際におすすめなのが、「JIIMA認証の有無を確認すること」です。

「JIIMA認証」は、公益社団法人日本文書情報マネジメント協会が実施しているもので、システムやサービスが電子帳簿保存法の要件を満たしていると判断された場合に取得できるものです。

この認証を受けているシステムやサービスであれば、適正に使用することで法令に準拠した業務を行うことができます。

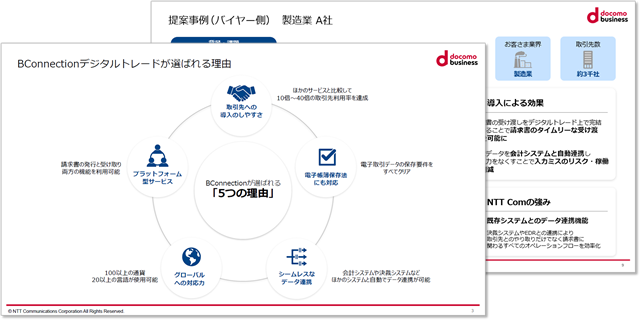

例えば、NTTコミュニケーションズの提供するクラウド型請求書電子化支援サービスBConnectionデジタルトレードは、請求書の受取/発行の両業務を一元管理でき、取引先へのサポートも充実しています。

また、基幹システムへのデータ連携も自動化できるため、手入力でのミスを軽減でき、経理・管理業務における稼働コストを抑えられることも特徴です。

経理業務全般において目まぐるしい変化が続く今だからこそ、未来を見越したDX化を進めてみてはいかがでしょうか。

2022年の「改正電子帳簿保存法」、そして「令和5年度税制改正大綱」により、事業主は帳簿や関係書類の電子化を導入しやすくなってきています。

一方で罰則はより厳しくなっており、違反した場合のリスクを軽んじることはできません。

社内体制の整備や社員の教育にはある程度の時間が必要になります。

まずは現在使用しているシステムを確認し、最新の電子帳簿保存法に対応できるように迅速に動き出しましょう。

ご提案事例も収録!

まずは資料をご請求ください!

このページのトップへ

JP

JP